遺産を相続する上で、多くの人が気になってしまうのが相続税。

相続の手続きは一生に何度もあるものではありませんから、実際に相続が始まってから1から勉強することが多かったり、実は控除出来たものが控除要件を満たせていなかったり、正式な手続きが出来てなかったことで損をしてしまう可能性もあります。

その中でも特に生活に大きく関わり、相続税への影響も大きいと言われているのが、住宅を含む「不動産」に分類される財産です。

不動産は相続する人(相続人)と被相続人(財産を残した人)との関係によっても大きく控除の種類が変化しますし、その他の要因でも左右されます。

このページでは住宅の相続に関して”これだけは覚えておきたい”と言い切れる相続税の控除や減額方法について解説していきます。

住宅相続の控除に関する覚えておきたいポイント

住宅を相続する上で覚えておきたいポイントはいくつかあります。

しかし、その前に重要になるのは住宅(土地を含む)を金額としてどのように換算されるか?という問題です。

一般的には住宅は固定財産評価額と呼ばれる目安があり、建築費用の50%~80%程度で金額換算することが出来ます。

ただし、これはあくまでも目安となるものであり、実際には評価額の計算方法があります。

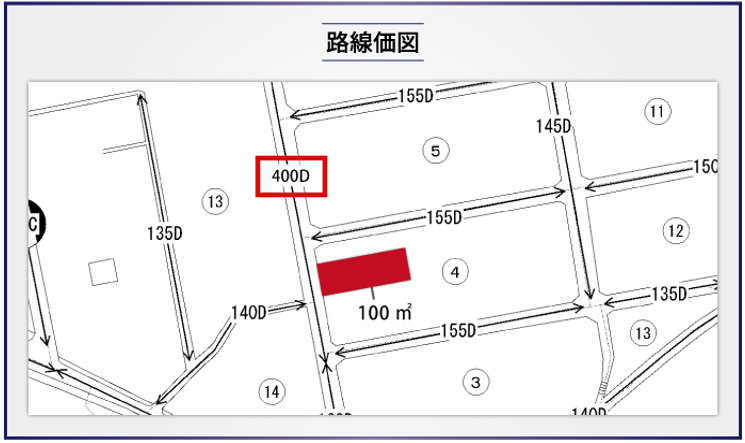

路線価方式、倍率方式による不動産の評価

相続する財産の中で不動産の価値を金銭に換算するときには路線価方式、または倍率方式と呼ばれる計算方法によって土地と建物を含んだ両方の評価額を決定します。

この不動産の評価額が他の財産と合わせて相続する財産金額に加算され、合計した金額に対して相続税が発生するかどうかが判断されます。

節税対策は不動産の評価額を下げること

先に書いたように不動産の評価は路線価方式や倍率方式を使って計算しますが、自己流で計算した場合と専門家が計算した場合では評価額に大きく差が出ることがあります。

不動産をできる限り安く評価したい場合には、専門家に財産評価を依頼すると良いです。

【節税のポイント】

・不動産の評価額が低いほど相続税が発生する可能性が低くなる

・財産評価や遺産分割を含めて税理士などに依頼するとなお良い

まずは基礎控除の範囲を考える

不動産に限らず、相続税には基礎控除が設けられているので、他の財産と合わせて基礎控除の範囲かどうかを調べるのが最優先になります。

ただし、平成27年に改正された基礎控除の減額によって、保証された控除が5,000万円から3,000万円に引き下げられました。

基礎控除に関しては不動産だけではなく、その他の相続財産も含めての合計に対して計算されるものなので注意が必要です。

基礎控除の基本に関しては以下のページを参考にしてみてください。

小規模宅地等の特例を利用する

不動産の相続に関しては「小規模宅地等の特例」を利用する方法も一般的です。

小規模宅地等の特例は簡単に言えば財産評価として出された金額がさらに8割減額して計算されるものです。

例えば評価額が5,000万円となった場合でも

5,000万円-4,000万円(8割の控除)=評価額1,000万円の扱いとなり大きく節税効果が期待出来ます。

小規模宅地等の特例には一定の要件があります。

小規模宅地等の特例についての詳細は以下のページを参考にしてみてください。

・相続税を大きく減額!自宅の相続税を減らす小規模宅地の特例ってどんな制度?

配偶者控除の制度を利用する

住居をそのまま配偶者が相続する場合などには「配偶者控除」が適用出来ることもあります。

配偶者に対しての控除は相続に関する控除の中では1番大きいのですが、マイナスになる可能性もあります。

一概には言えませんが、配偶者控除の制度を使ったほうが確実に控除枠は増えると言っても、その後の相続を考えたりなど、色々なポイントをふまえて判断する必要があります。

配偶者控除については以下のページを参照してみてください。

・誰でも分かる!夫婦間の相続税控除は結婚何年目から?減額される条件とは

不動産相続において押さえたいポイントまとめ

ここまで紹介してきたように、住宅など不動産の相続に関して覚えておきたい大きな控除制度は3種類です。

また、基礎控除に関しては単純な計算がしやすいものですが、不動産の評価やその他の制度に関しては一定の要件が定められてあるものもありますので、税務に関して不明なポイントがあれば早めに税理士などに相談することをおすすめします。