よくある相続のうわさやネット上の話で「持ち家の相続税が払えなくて困っている」という人がいます。

こういった話を見たり聞いたりしてしまうと自分が同じ立場になった時に「自分の相続する家の相続税が払えないかも…」といった心配や不安になってしまうかもしれませんね。

しかし、相続の中にはあらかじめ税金を免除される「基礎控除」という制度があり、相続する財産に対して全てに税金が発生するわけではありません。

相続にはそもそもの控除される部分に加えて、財産の種類の応じた控除や、相続人の立場や関係によっては控除される税金などもあります。

細かく分類するとかなり数が多くなりますが、このページでは相続の際に1番問題に上がりやすい持ち家についての控除や税金についての豆知識を紹介していきます。

持ち家の相続税はどのくらい必要?

被相続人が残した持ち家(土地や建物)に関しては法定相続人であれば控除額が比較的大きい部類になっています。

例えば相続人が同居している配偶者であればほとんどの場合には小規模宅地の特例などが受けられます。

加えて元々の相続に関して控除を受けられる基礎控除などもあるので、実際には大きく偏った相続税が必要になることはあまり多くありません。

不動産の相続は土地や建物の財産評価額がその他の財産に加えてトータルした相続財産の金額として算出されます。

ただし不動産に関しては評価額の上下が計算方法などによって大幅に変化するため、相続税に影響しやすい財産だと言われています。

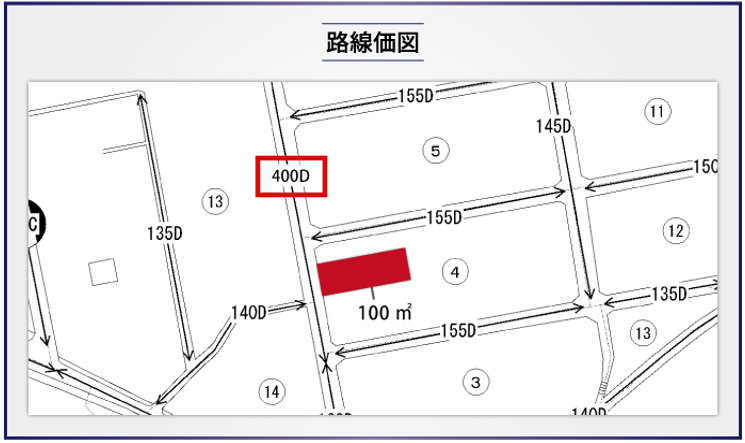

持ち家の財産評価は路線価や倍率方式によって算出される

相続による持ち家の財産評価は路線価方式、もしくは倍率方式と呼ばれる計算方法によって評価金額が算出されます。

この時に自宅の状態や立地、その他の要因などで財産の評価を下げることが出来れば相対的に相続するトータルの財産金額が減ることになります。

相続税は、相続する財産のトータル金額によって決定されるものなので、節税対策としては持ち家の評価金額はいかに下げるか?というところになりますね。

相続税の基礎控除は3000万円+相続人数×600万円

平成27年に改正はされて減額されましたが、相続における基本的な控除は最低でも3600万円あります。

※相続人が1人だと仮定した場合、3000万円+1人(600万円)=3600万円

持ち家の評価金額が仮に3000万円であったとしても、他の財産が600万円以内であれば控除の範囲内となり、基礎控除で抑えられます。

また、先に書いたように小規模宅地の特例などが適用されれば、他の財産比率が上がった場合でも持ち家は600万円として計算されます(3000万円-8割=600万円)

こうなると土地、住宅の評価額が600万円に加えて他の財産も3000万円までは控除されます。

(相続人が1人だった場合)

住宅の相続税が心配であれば税理士へ相談を

ここまでは基本的な控除や税金が減額になる制度などを紹介してきましたが、相続人となる立場で住宅に関する相続税や固定資産税に関して不安な要素がある場合には専門家である税理士に相談するのが最適です。

基本的な控除はありますが、これらを超えた場合にはその金額に応じて相続税は必要です。

必要に応じて専門家に相談して確認をしておく方が良いでしょう。