遺産をめぐって親族同士が争う・・・とても悲しいことです。

しかし、決してめずらしいことではないため、最近では「遺産争続」なんて言葉も聞かれるようになってきました。

遺産争続なんて言葉を聞くと、一部の資産家内の限られた話で、一般的な家庭には関係ないと思われがちですが、相続争いはどんな家庭にも起こり得ます。

むしろ、分ける財産の多い資産家よりも、わずかな財産の中で相続分を決めなければならない家庭のほうがトラブルになりがちで相続争いは起こりやすいのです。

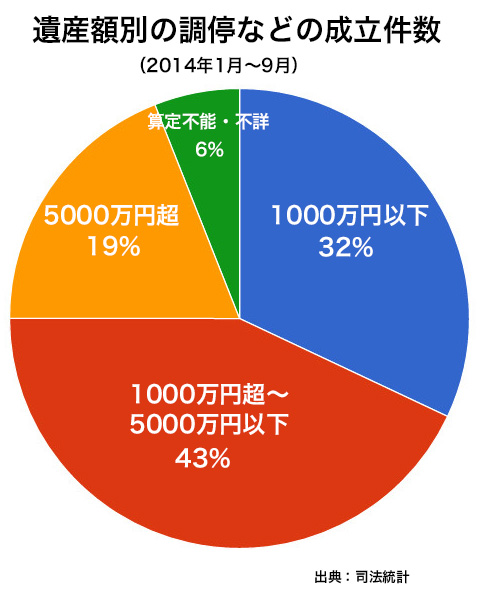

たとえば、過去の調停の成立件数を見てみても、8割弱が資産5000万円以下の遺産相続によるものが多く、相続トラブルは富豪層ではなく、一般的な家庭にこそ起こり得るといったデータも出ています。

また、平成27年度より相続税の基礎控除額が下がり、相続税を課税される家庭も増えることになりました。

今まで以上に、相続について考えていかなければならない時代になってきたのです。

では、遺産争続への発展を防ぐために、どのようなことを考えておけばよいのでしょう?

今回は、遺産争続にならないために今から考えておくべきことをご紹介します。

相続争いは相続人にとって非常に不利益

まず、相続争いが起きると、どのような不利益を被ることになるかを知りましょう。

被相続人はすでに亡くなっているため、実害といった意味では何かを被ることはありませんが、相続人にとっては重大な問題がいくつもあります。

相続争いが起きると、元の兄弟姉妹関係、親子関係に戻ることが難しくなります。

そうなれば、被相続人の命日に集まることもなくなり、自然と親族集まってのお墓参りもされなくなっていきます。

このような意味では、被相続人にとっても非常に悲しいことです。

また、相続争いが長引けば、財産に手をつけることができない期間まで長引き、その間に遺産の財産価値が下がってしまったり、税金の控除が受けられなくなったりもします。

たとえば、被相続人の配偶者は大きな税額軽減を受けられるのですが、相続争いが原因でいつまでも遺産分割が確定しないでいると、配偶者控除の適用も受けられなくなってしまうのです。

他にも小規模宅地の特例(宅地の評価額が下げられる特例)が受けられなくなるなど、相続人にとってはまさに不利益ばかりで、利益になることは何一つありません。

では、こうした不利益だらけの相続争いを避けるためにはどうすべきなのでしょうか?

下記にて相続人・被相続人が気を付けておくべきことについてご紹介します。

相続人が気を付けておくべきこと

相続人は民法の法定相続分にこだわらない

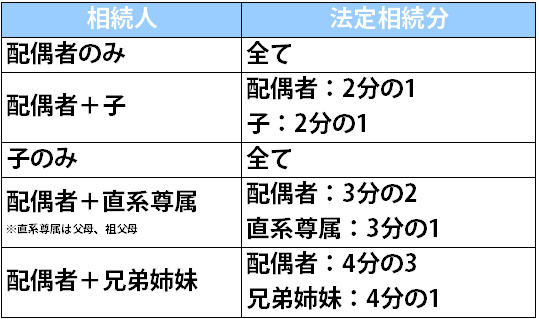

民法には、残された相続人がどの程度で相続分を分割するのが良いのかを「法定相続分」にて定めています。

このように分割されるのが相続人のためになるとのことで、この定めが作られたのですが、ここには、弱った被相続人の面倒をどれだけ見たか、被相続人や先祖の墓守は誰がするのか、といった家庭それぞれの細かな事情は一切考慮されていません。

それにも関わらず、法律で決められているのだからと、お見舞いにもこないような相続人から当たり前のように法定相続分を請求され、色々と負担をしてきた(この先もするかもしれない)相続人からすれば納得がいかない…と遺産争続が始まってしまうわけです。

もちろん上記はほんの一例であり、実際には、被相続人と同居していた、介護や扶養のため様々な負担をしてきたと、数えればキリがないほど考慮すべき事情はあります。

こうしたことから、家庭の事情次第では民法の法定相続分にこだわらないというのは重要なことです。

一見、法定相続分は平等のように見えますが、実際には不平等になってしまうこともあるということ。

決して法律はすべての事情に対して万能ではありません。

残された相続人はこうした事実をよく考えてから行動をするようにしてください。

分けられない資産の相続について知っておく

相続財産が現金や預金といった容易に分割ができる財産であれば良いのですが、居宅をはじめとする土地や建物が相続の対象になると簡単には分割できません。

こういった場合は、換価分割、現物分割、代償分割といった方法にて分割するのがトラブル回避に繋がります。

それぞれ下記にて見ていきましょう。

<換価分割>

換価分割(かんかぶんか)とは、不動産の全部(例外的に一部の場合も)をいったん売却によって現金化してから、それぞれの相続人に分割する方法をいいます。

たとえば、1つの不動産を数人の相続人で相続した場合、所有権が分割されてしまうため、個人が不動産を売却しようと思っても、所有権の一部を買おうなんて方はまずいません。

そこで相続人全員の合意を取り、不動産の全部を売却できれば、その売却代金を相続人同士で分割することができます。

取り扱いの難しい不動産が取り扱いがしやすい現金になってくれるため、それぞれが納得のいく法定相続分ぴったりでの分割も可能で、相続争いを回避できる可能性が非常に高くなります。

<代償分割>

代償分割(だいしょうぶんかつ)とは、相続人の1人が代表して不動産の全部を現物のまま相続し、他の相続人に対しては、相続するはずだった所有権分の価値を代表相続人自らが現金にて代償して支払う分割方法です。

たとえば、もともと被相続人と一緒に住んでいた相続人がそのまま自宅を相続し、他の相続人に対して、本来相続するはずだったそれぞれの相続分の価値だけ現金にして他の相続人に支払うということ。

また、代償分割は不動産だけでなく、分割の難しい株式などが相続財産にあった場合も利用されることが多いです。

ただし、代表して相続した者は、現金の持ち出しをしなければならないため、相応の資力がなければこの分割方法は利用できません。

<共有分割>

共有分割(きょうゆうぶんかつ)とは、対象となった不動産を相続人全員で共有する分割方法です。

換価分割のように不動産を現金化するわけでも、代償分割によって代表相続人が相続するわけでもなく、単純に相続人全員で共有して不動産を相続します。

この方法であれば、話し合いが必要になることはほとんどありません。

ただし、不動産を共有名義にしてしまうと、相続人全員の同意がなければ大規模なリフォームや売却することもできないというデメリットがあります。

よって、いずれは対策を取らなければならないことから、暫定的な処理として利用されるのが共有分割と言えます。

寄与分と特別受益について知っておく

相続には寄与分(きよぶん)と特別受益と呼ばれる制度もあります。

相続人になる方は、こちらの知識もつけておいて損をすることはありませんので、ご説明していきます。

<寄与分>

まず、寄与分とは、相続人が被相続人の財産の維持などに関して貢献を行っていた場合に、貢献度に応じて法定相続分に上乗せして受け取れる制度です。

たとえば、生前、被相続人が行っていた自営業についてサポートしていた、身体が弱った被相続人と長年同居し、療養看護に努めてきた場合などに発生します。

ただし、寄与分の金額について法律上の定めは特段なく、あくまでも相続人同士の話し合いで金額を算定しなければなりません。

それゆえ、揉めてしまうことが非常に多く、最終的には裁判手続きにまで発展することもあります。

その際は、どれだけの寄与(貢献のこと)をしてきたのかを客観的に証明できなければならないため、事細かな証拠が必要になってしまう点に注意しましょう。

現状、被相続人の財産維持に貢献しているという方は、相続人同士の話し合いが揉めたときのために、証拠品(食事管理のメモなど)を残しておくようにしてください。

<特別受益>

次に、特別受益とは、相続ではないところで得た利益をいいます。

たとえば、被相続人が生前、特定の相続人に対して財産の贈与をすることを「生前贈与」と言うのですが、この生前贈与も特別受益に含まれます。

その他にも、遺言書によって特定の相続人に財産を分け与える「遺贈」も特別受益の1つです。

この特別受益があった場合、原則として、特別受益分はいったん相続財産に戻されます。

そして、特別受益分を含んだ相続財産を前提に、それぞれの相続人に遺産分割されることになっています。

つまり、特別受益を受けていた相続人は、自身の相続分から特別受益分が差し引かれてしまうのです。

法定相続分に上乗せされる寄与分とは違って、特別受益分が上乗せされることはありません。

相続はすべての相続人に公平にあるべきとの考えから、このような制度が成り立っています。

しかし、これでは被相続人が与えた財産が無駄になってしまいます。

そこで、被相続人が予め特別受益の差し戻しを拒否する意思表示(口頭でも遺言書内でも構わない)があった場合は、差し戻しされないことになっています。

兄弟の一人が被相続人の財産を独り占めする自体に備える

被相続人に近しい者が、財産を独り占めしようと画策することがあります。

たとえば、父と同居していた長男が、父の死後、次男や長女に財産を分け与えまいと財産を隠してしまうのです。

こうした行為は、相続における公平さに欠け、違法行為にあるようにも感じられますが、財産を隠しているだけでは違法にはりません。

実際に財産を使いこんで初めて違法と言えますが、それでも刑法上の罰則規定はありません。

刑法には親族相盗例といって、配偶者や直系血族、または同居の親族間で起きた窃盗行為は免除するといった規定があるのです。

よって、こうした場合は、被相続人の生前に所有財産について尋ねておいたり、すでに死後であれば、自ら被相続人の相続財産調査を行ったりする必要があります。

たとえば、金融機関に相続人であることを証明して銀行口座の有無を照会する方法や、市区町村役場にある名寄せ帳を閲覧し、被相続人名義の不動産を探す方法などがあります。

また、この過程で相続人の一人が財産を使い込んでいると判明すれば、民事上の請求によって取り戻すことも可能です。

もちろんこの際は証拠が必要になりますので、使い込んでいることが客観的にわかる証拠を準備しましょう。

被相続人が気を付けておくべきこと

被相続人は自らの意思を相続人に伝えておくこと

相続争いさえ起きなければ、子どもに面倒を見てもらえますし、自身の死後も先祖と共にお墓を守っていってもらえるようになります。被相続人としても幸せなことです。

では、相続争いを避けるために、被相続人には何ができるのでしょうか?

まず、相続争いを避けるためには、生前に被相続人が財産の分け方についてはっきり説明しておくことが大事です。

普通であれば、相続人(特に子ども)は被相続人の意思に従ってくれます。

よって、相続人に対しては日頃から財産の分け方、その理由についてもよく話しておくようにしましょう。

納得できないという相続人がいれば、自身の死後ではなく、生きているうちに文句を言ってきてくれるはずです。

こうして被相続人のほうで細かな調整をしていけば、相続争いが起こる可能性は限りなく低くなっていくでしょう。

被相続人は自らの意思を法的に反映させる遺言書を作成しておくこと

上記の方法にて、ほとんどの相続争いは避けられると言えます。

しかし、このままでは必ずしも自身の意思どおりに遺産分割がされるとは限らないのです。

そこで、被相続人は自らの意思を法的に反映させる、「遺言書」を作成しておくようにしましょう。

被相続人からすれば、自らの財産を自由に処理したいと感じるのはおかしなことではありません。

他にも生前贈与という方法がありますが、生前贈与ではすべての財産を贈与できるわけではありませんし、当然ながら贈与税もかかってきますので、どんな財産であっても自由に受け渡しできるわけではありません。

そこで、遺言書を残しておくことによって、死後に自身の財産を思ったように処理できるようになります。

今住んでいる自宅も希望通りに相続させることができます。

よって、上記のような相続人に自らの意思を伝えておくことと併せて、その意思を法的にも反映させる遺言書を作成しておけば、より相続争いが起こる可能性が低くなるというわけです。

認知症になった際に備えて成年後見制度について知っておく

年老いてくると、認知症などによって正常な意思表示ができなくなってしまう可能性があります。

こういった場合は成年後見制度を利用することになります。

成年後見制度とは、正常な意思表示ができなくなってしまった方の代わりに「成年後見人」を家庭裁判所から選任してもらい(推薦も可能)、本人の代わりに預貯金の管理や不動産の処分をはじめとした法律行為を行ってもらう制度です。

成年後見人が不動産を売却する場合の手順については下記記事でわかりやすく解説されています。

[st-card-ex url=”https://realestate-sale.link/agency/” target=”_blank” rel=”follow” label=”” name=”” bgcolor=”” color=”” readmore=”続きを見る”]

しかし、いくら本人の代わりに法律行為を行える成年後見人だからといって、原則、成年後見人では被相続人の代わりに遺言書の作成はできません。

遺言書は正常の意思表示ができるうちに作成しておくことを心がけましょう。

なお、例外として成年後見人でも遺言作成ができる場合があります。

単に認知症といっても程度が軽い場合や、体調などによって正常な意思表示ができることもあるため、そういった場合は、医師2名の立ち会いのもと、遺言書の作成ができる場合もあります。

とはいえ、決して実用的な方法ではないため、やはり遺言書の作成は早いに越したことはありません。

上記にごてご紹介した方法は、ほとんどが法律に関することですが、いずれもそう難しいことではありません。

法律と聞くとどうしても難しいと感じてしまいがちですが、誰であっても実行可能なことです。

相続争いは、どうしても避けられない事象ではなく意図して避けることができます。

こうした方法を利用し、遺産争続の世界に足を踏み入れることがないようにしましょう。

遺言書は自ら書くようにしましょう

もちろん相続争いを避けることにも関連しています。

実は遺言書というのは、親よりも子どものほうが必要としています。

子どもたちも遺産争続なんてしたいわけではありません。

とはいえ、普通は子どもから親に対して遺言書を書いてほしいなんて言えませんし、言われた親としても気分が良いものではありません。

しかし、すでに上記でご説明したように、相続争いを避けるためには遺言書が必要になる場面が非常に多いのも事実です。

そこで、遺言書は親が自ら書くようにしてください。

誰に言われるでもなく、自ら書くようにすることも非常に大切なことです。

遺言書を書く際に忘れてはいけないのが遺留分

なお、遺言書を書く際、必ず忘れてはいけないのが遺留分についてです。

遺留分とは、被相続人の財産の中で、相続人(被相続人の配偶者、子ども、父母のみで兄弟姉妹は含まれない)が必ず受け取ることができる権利です。

そもそも遺留分が定められた理由は、被相続人が遺言書によってまったくの他人にすべての財産を遺贈してしまった場合、残された家族(相続人)は、一切の財産を受け取ることができなくなってしまい、生活に支障をきたす危険を避けるために定められました。

よって、この遺留分だけは遺言書であっても侵害することができません。

遺留分は法定相続分の2分の1と定められていますので、遺言書を書く際はこの遺留分についても考慮しながら書くようにしてください。

遺留分が侵害されていた場合、侵害された相続人は「遺留分減殺請求」をする必要があり、これが相続人同士の溝にもなりかねません。

遺産争続とは少し異なりますが、相続人同士の溝の種を作ることがないよう、遺言書作成も気を配らなければならないのです。

遺産争続にならない遺言書は専門家に相談を

上記のように、単に遺言書といっても書くのは簡単なことではありません。

遺言書には様々な方式があるため、法的に有効な遺言書作成のために専門知識は必須です。

また、今触れてきただけでも、法定相続分、生前贈与、遺留分、減殺請求と、聞いただけで頭を悩ませるような言葉がたくさん出てきました。

不安を抱くのは当然です。

そこで、遺言書作成に自身のない方は、専門家に相談することをおすすめします。

専門家であれば、相続争いや遺留分についても考慮した上で遺言書作成をサポートしてくれます。

もちろん、内容の不備によって遺言書が無効になる心配もありません。

自らの死後とはいえ、遺産争続が起きてしまうのは悲しいことです。

残された相続人にとっても決して良いこととは言えません。

より確実に遺産争続にならない遺言書を作成したいのであれば、やはり専門家に相談するところからはじめてみるのが良いでしょう。

なお、専門家といってもそれぞれ得意分野があることも忘れてはいけません。

まず、裁判や調停といった手続きに発展し得る、遺産分割協議や遺留分減殺請求などの手続きはすべて「弁護士」の分野です。

家庭裁判所での手続きが必要になる内容であれば、弁護士にできないことは何一つありません。

次に、相続税や贈与税といった税関係の手続きであれば「税理士」です。

特に相続税申告については、弁護士ではカバーしきれないことが多いため、税理士への相談が有効だと覚えておきましょう。

最後に、相続登記、裁判や調停に発展しない範囲での相続問題であれば「司法書士」への相談が良いです。

弁護士と比べ、費用が安くすむこともあるため、相続争いにまで発展しないと予想される場合は、司法書士に相談するのも良いでしょう。

相続トラブルに関するよくある相談事例について

ここからは、私が勤めている法律事務所でよくある相談事例についてご紹介します。

遺産分割協議

相続問題でよく飛び込んでくる相談は、やはり「遺産分割協議」が多いです。

たとえば、依頼者様の父が死亡し、相続手続きのために戸籍謄本を取ってみたところ、今まで誰も知らなかった離婚歴、そして多数の異母兄弟がいることがわかりました。

異母兄弟とはいえ、父の子であることに変わりないため、当然ながら相続人になります。

しかし、今まで父と同居し、長年自らが面倒を見てきたというのに、異母兄弟と法定相続分が同じだなんて納得できない。

できれば遺産分割協議によって異母兄弟には相続分の放棄をしてもらいたい、といった相談です。

こういった場合は、まず遺産分割協議をするために、すべての相続人の戸籍調査と、住所地の調査を行います。

遺産分割協議はすべての相続人が協議に参加しなければなりません。

もちろん依頼者様がすべての戸籍や住所を調べているなら省略しますが、多くの方はこの調査を行うことすら困難です。

また、一度もコンタクトも取っていない相手と自ら交渉をするのは簡単なことではありません。

そこで、戸籍や住所の調査だけでなく、交渉においても弁護士が介入し、異母兄弟に相続分を放棄してもらう手続きを行うというわけです。

なお、交渉時に相手が素直に応じてくれれば良いですが、応じてくれないようであれば、当然ながら遺産分割調停へと発展していくこともあります。

遺言書の作成

その他にも、長年、自身と仲の悪かった長男には相続分を分け与えたくないとして、遺言書の作成に訪れる依頼者様もいらっしゃいます。

こういった場合は、依頼者様の希望にもよりますが、自筆で作成する自筆証書遺言だけではなく、より証拠力の強い公正証書遺言の作成に携わることもあり、公証役場への立ち会いだけでなく、遺言執行者(被相続人の死後に遺言の内容を実現させる者)として、依頼者様の死後に手続きを行うこともあります。

この他にも、弁護士の行う業務は多種多様であり、相続では様々な場面で出番があると言えます。

特に相続争いへと発展してしまった場合、相続人の間に介入し、より良い方向に交渉を行うことについて、弁護士は非常に長けています。

もちろん相談だけでも自分では思いつかなかった解決策を提示してもらえるため、複雑な相続問題の解決には欠かせない存在が弁護士です。

気になる弁護士費用は?

とはいえ、どうしても気になってしまうのが弁護士への費用です。

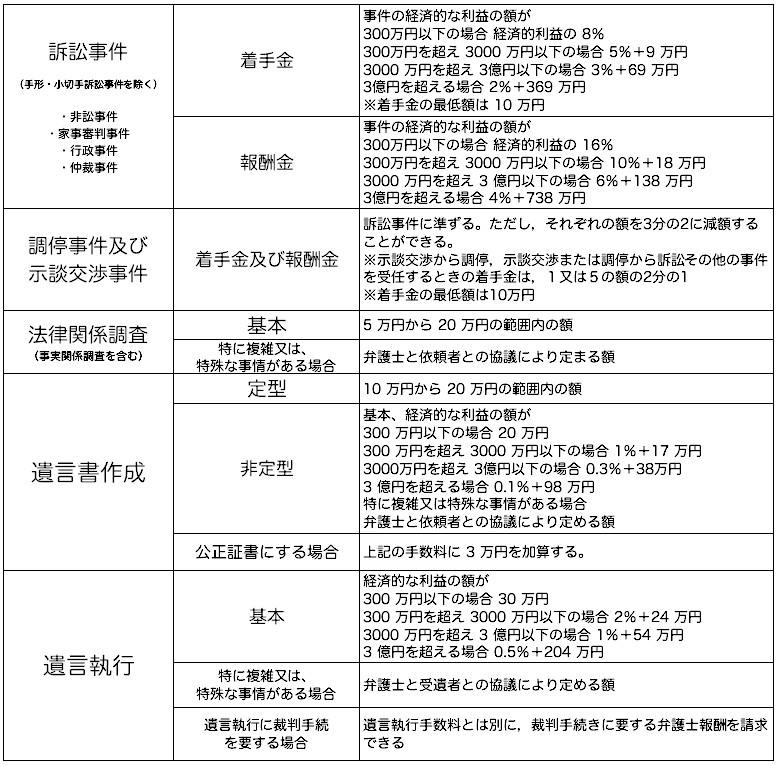

現在、弁護士への報酬は自由化がされていて、依頼する事務所によって金額に大きな違いがあることもありますが、基本的には「旧弁護士会報酬基準」に則った料金体系になっているところがほとんどで、この基準がまさに費用の相場と言えるでしょう。

特に相続問題は、取り扱う遺産の額によって金額をまったく異なってきますので、まさにケースバイケースとなっています。

そこで、旧弁護士会報酬基準の中でも、相続争いが裁判にまで発展しまった場合に対応する「訴訟事件」、遺産分割の交渉や調停が必要な場合に対応する「調停事件及び示談交渉事件」、相続関係のための戸籍や住所調査を行った場合に対応する「法律関係調査」、遺言書作成の際に対応する「遺言書作成」、遺言執行の際に対応する「遺言執行」の欄について確認しておけば、費用を取られ過ぎる心配はまずありません。

ぜひ、有効に活用してください。

(旧)日本弁護士連合会報酬等基準から上記項目のみを抜き出したもの

※細かい注釈は省略

でも、こんな時のための弁護士保険なんですよね!

弁護士保険Mikataで相続に関する弁護士費用を補償することをお考えの方は、早めのご加入をオススメします。

これは相続問題や離婚問題などの親族間トラブルについては、トラブル発生時期の判断が難しいため、離婚の場合は3年間、その他の親族間トラブルについては1年間は、不担保となり保険金支払の対象外にならないためです。

相続トラブルが発生する1年以上前に弁護士保険Mikataに入っておくことが大切です。

詳しくはこちらのページへどうぞ!

・寄与分の理想と現実-介護などの貢献分は相続時にどれだけ評価されるのか

・遺産相続争いの件数が急増中!弁護士に相談すべきケースと費用の相場は?

・これで納得?相続税はなぜ払う必要があるのか

・相続税は誰がいつからいつまでに払うのか?延納や物納は?